Démarches

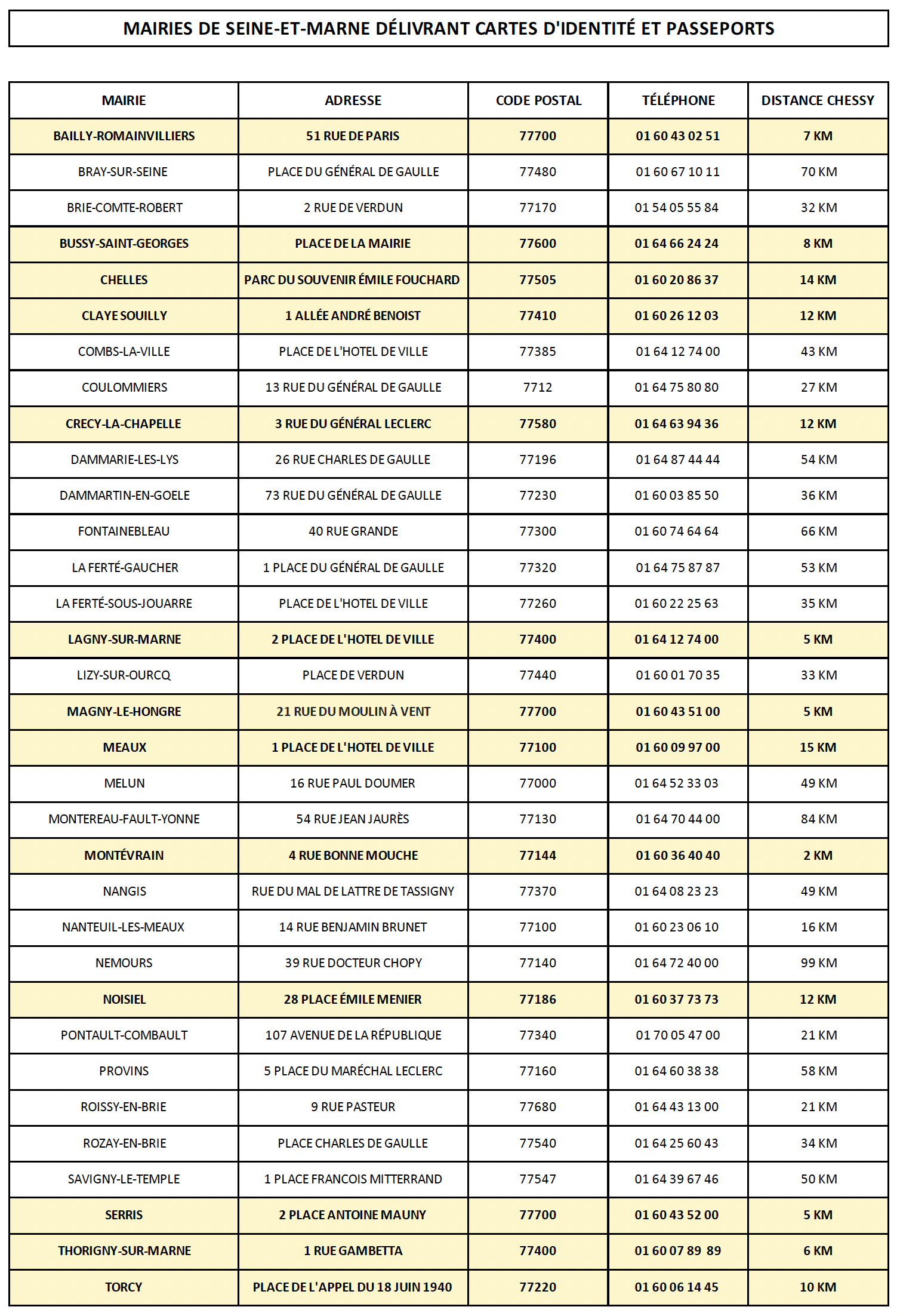

RAPPEL : La Mairie de Chessy ne délivre pas de cartes d'identité ni passeports.

Retrouvez ci-dessous, quelques unes des mairies de Seine-et-Marne habilitées à réaliser vos dossiers de demandes de papiers d'identité.

Liste complète sur https://rendezvouspasseport.ants.gouv.fr/departement/seine-et-marne

Pour toute demande d'acte d'état civil, rendez-vous sur l'espace citoyen de Chessy

Cimetière : consultez le règlement, le plan, les tarifs, les concessions échues...

Acquisition d'une concession funéraire ou cinéraire

Le défunt peut être inhumé au cimetière de Chessy :

- s’il habitait la commune ;

- s’il est décédé sur la commune ;

- s’il disposait d’un caveau familial.

Modalités :

- Adresser un courrier en mairie précisant la durée souhaitée (30 ou 50 ans) et la nature de celle-ci (familiale, collective ou individuelle)* ou s’adresser directement à la mairie au service à la population.

- Fournir une pièce d’identité et un justificatif de domicile ou résidence ;

- L’acquisition d’une nouvelle concession est soumise à l’accord du maire.

(*Familiale = tous les membres de la famille peuvent y être inhumés en justifiant d’un lien de parenté / *Collective = toutes les personnes désignées peuvent y être inhumées qu’elles soient ou non de la famille / *Individuelle = seule la personne qui l’a acquise peut y être inhumée.)

Tarifs :

- Concessions funéraires : 30 ans = 300 € · 50 ans = 500 €

- Concessions cinéraires : 30 ans = 300 € · 50 ans = 500 €

Consultation du règlement :

| 25-01-2022 15:10 | Télécharger |

Question-réponse

Impôt sur le revenu - Comment sont imposés les revenus d'un contrat d'assurance-vie ?

Vérifié le 17/04/2023 - Direction de l'information légale et administrative (Première ministre)

Si vous possédez un contrat d’assurance-vie, vous êtes imposé uniquement si vous effectuez un <a href="https://www.chessy77.fr/votre-mairie/en-1-clic-demarches/?xml=R54072">rachat</a> (qu'il soit total ou partiel).

L'imposition varie selon les éléments suivants :

- Date de souscription du contrat

- Date de versement de la prime

Si vous possédez un contrat d’assurance-vie, vous êtes imposé uniquement si vous effectuez un rachat (qu'il soit total ou partiel). Les gains que vous avez réalisés sont imposés selon la durée de détention de votre contrat. Toutefois, des exonérations sont prévues dans certains cas.

À noter

les gains tirés d'un contrat d'assurance-vie sont soumis aux <a href="https://www.chessy77.fr/votre-mairie/en-1-clic-demarches/?xml=F2329">prélèvements sociaux (CSG, CRDS)</a>.

Questions ? Réponses !

Et aussi

-

Argent - Impôts - Consommation

-

Impôt sur le revenu : déclaration et revenus à déclarer

Argent - Impôts - Consommation

-

Impôt sur le revenu : déductions, réductions et crédits d'impôt

Argent - Impôts - Consommation

-

Prélèvements sociaux (CSG, CRDS...) sur les revenus du patrimoine

Argent - Impôts - Consommation

-

Impôt sur le revenu - Déclarer les rentes viagères

Argent - Impôts - Consommation

-

Impôt sur le revenu - Déclaration de revenus annuelle

Argent - Impôts - Consommation

-

Impôt sur le revenu - Revenus d'épargne et de placement

Argent - Impôts - Consommation

-

Impôt sur le revenu - Plus-values sur valeurs mobilières

Argent - Impôts - Consommation

Pour en savoir plus

-

Ministère chargé des finances

-

Ministère chargé des finances

-

Brochure pratique 2023 - Déclaration des revenus de 2022

Ministère chargé des finances

-

Impôt sur le revenu : dépliants d'information

Ministère chargé des finances

FRANCE SERVICES VOUS ACCOMPAGNE DANS VOS DÉMARCHES

Santé, famille, retraite, logement, impôts... Que vous ayez besoin de conseils sur vos démarches administratives ou besoin d’aide sur l’utilisation d’un service numérique, vous pouvez vous rendre dans un point France Services.

Santé, famille, retraite, logement, impôts... Que vous ayez besoin de conseils sur vos démarches administratives ou besoin d’aide sur l’utilisation d’un service numérique, vous pouvez vous rendre dans un point France Services.

Chaque France Services permet un accompagnement sur les démarches de 9 partenaires nationaux : La Poste, Pôle emploi, Caisse nationale des allocations familiales, Caisse nationale d’assurance maladie, Caisse nationale d’assurance vieillesse, Mutualité sociale agricole, ministères de l’Intérieur et de la Justice, Direction générale des finances publiques.

Votre France Services le plus proche :

Centre Socio-Culturel Mix’City - 19 rue Louis Blériot, 77400 Lagny-sur-Marne -01 60 93 45 08